投资分析的基本估值模型

扫一扫

分享文章到微信

扫一扫

关注99科技网微信公众号

投资分析的基本估值模型

首先要看看:fcfe和fcff的最大区别就是:前者只是公司股权拥有者(股东)可分配的最大自由现金额,后者是公司股东及债权人可供分配的最大自由现金额。因此fcfe要在fcff基础上减去供债权人分配的现金(即利息支出费用等)。

整个模型的原理就是:你买入的是公司未来自由现金流(可供分配的现金,不等同于股息,除非分红率100%,但是理论上,这些现金都是可以分配的)在当期的贴现值。这和早期的红利贴现模型最大的区别就是:红利贴现模型并不符合实际,因为很多高成长的企业有理由不分配而将资金投入到新项目中去。

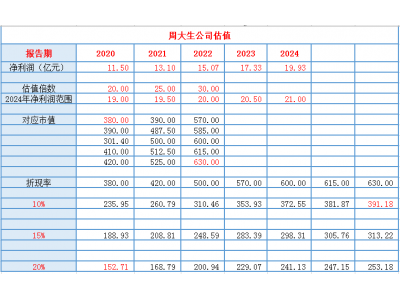

按照前面分析的贴现模型,需要明确的就是:公司预期未来的自由现金流、适当的贴现率、贴现的方法。

因此,一套fcfe/fcff估值模型的要素就包括:

1、如何定义当期的fcfe/fcff。

2、如何确定未来各期的fcfe/fcff。

3、如何选择适当的贴现率(wacc)。

4、按照何种方法进行贴现?(两段/三段/或者说无限期?)

可以看出:这个模型的难点就在于:

1、预测未来各期的fcfe/fcff难度太大。

2、适当的贴现率wacc对于模型最终结果影响很大,但是该贴现率的算法很难有统一的标准。

3、采用何种方式进行贴现关系到如何定义该企业在企业经营周期中处的地位,以及预测企业发展周期的时间。这个其实和第一点一样非常难。

但是学习这个模型也可以给我们带来几点启发:

(1) 多关注企业的自由现金流,而不是仅仅关注收益。但是需要注意不同行业的现金流存在形式是不同的。

(2 )wacc实际上就是企业所有负债的加权平均期望成本。也就是说,企业发行了股票,向银行借贷用于生产,它必须承担一定的成本。因此,企业拿着这些钱必须投向比wacc收益率更高的领域才能保证生存和发展。因此,要关注企业募集资金或借贷资金投入项目的预期收益率与wacc相比是否存在明显的优势。

(3) 要关注企业所处行业周期和企业经营周期。在不同的时期应当给于不同的估值水平。

99科技网:http://www.99it.com.cn